Как проверяют клиентов при оформлении кредита

«`html

Процесс проверки клиентов при оформлении кредита

Оформление кредита — это ответственный шаг, который требует тщательной подготовки и проверки со стороны кредитора. Для того, чтобы оценить платежеспособность и благонадежность потенциального заемщика, кредитные организации используют различные методы проверки клиентов. Разберем этот процесс более подробно.

Определение кредитного профиля

Первым шагом в процессе проверки клиентов является определение их кредитного профиля. Кредитный профиль — это совокупность информации о финансовом положении и платежной дисциплине заемщика, которая помогает кредитору оценить его риски.

Информация для составления кредитного профиля заемщика поступает из различных источников:

Заявка на кредит: Данные, предоставленные заемщиком в заявке на кредит, являются основой для его кредитного профиля.

Кредитный отчет: Кредитный отчет предоставляет историю заемщика в отношении погашения долгов, наличие просрочек и другую информацию, касающуюся его кредитной активности.

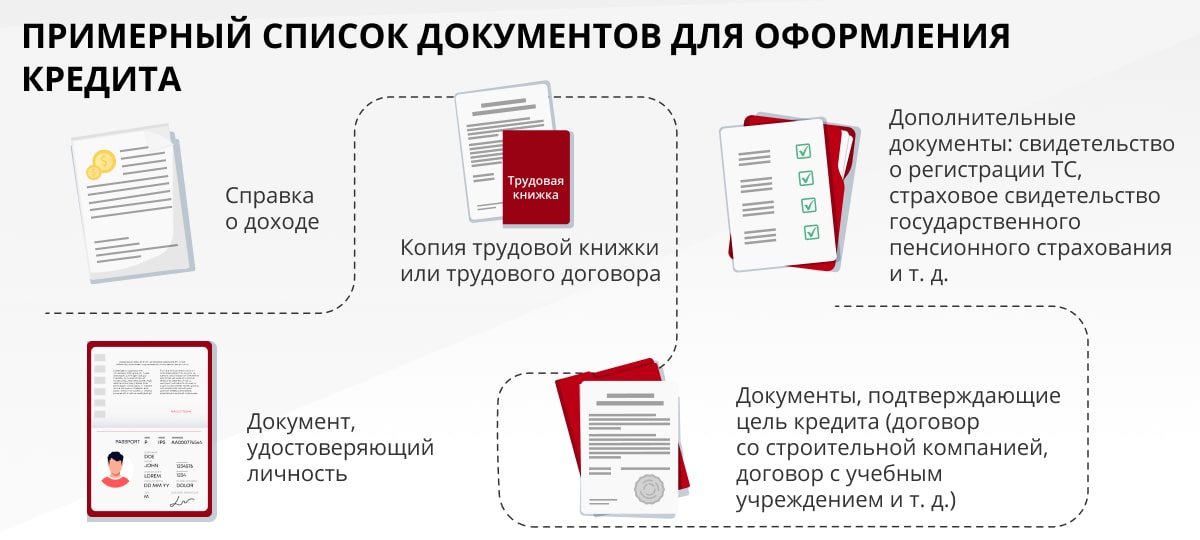

Подтверждающие документы: Кредитор может запросить у заемщика подтверждающие документы, такие как выписки со счетов, справки о доходах и другие документы, чтобы подтвердить предоставленную им информацию.

Оценка кредитоспособности

На основе кредитного профиля заемщика кредитор оценивает его кредитоспособность. Кредитоспособность — это способность заемщика своевременно и в полном объеме погашать свои долги. Кредиторы используют различные критерии для оценки кредитоспособности, в том числе:

Отношение долга к доходу (DTI): DTI — это соотношение ежемесячных платежей по долгам к месячному доходу заемщика. Высокий DTI указывает на то, что заемщик может иметь трудности с погашением долгов.

Балл по кредитному отчету: Балл по кредитному отчету является числовым показателем, который отражает платежную дисциплину заемщика и историю его кредитования. Более высокий балл по кредитному отчету указывает на более низкий риск неплатежей.

Другие факторы: Кредиторы также могут учитывать другие факторы, такие как стабильность дохода заемщика, занятость и история работы.

Оценка благонадежности

Помимо оценки кредитоспособности, кредиторы также оценивают благонадежность заемщика. Благонадежность — это готовность заемщика соблюдать условия кредитного договора и погашать долги даже в случае возникновения финансовых трудностей.

Для оценки благонадежности кредиторы могут использовать следующие методы:

Проверка на наличие судебных исков: Кредиторы могут проверить, есть ли у заемщика судебные иски или записи о финансовых нарушениях.

Проверка на наличие мошенничества: Кредиторы могут проверить по различным базам данных, был ли заемщик замешан в мошенничестве или других финансовых преступлениях.

Собеседование с заемщиком: В некоторых случаях кредиторы могут проводить собеседования с заемщиками, чтобы получить дополнительную информацию о их финансовых целях и обстоятельствах.

Принятие кредитного решения

После оценки кредитоспособности и благонадежности заемщика кредитор принимает решение о выдаче кредита. Решение основано на совокупности факторов, включая риск неплатежей, потенциальную доходность и уровень комфорта кредитора в отношении заемщика.

Кредитор может выдать кредит на различных условиях, таких как:

Сумма кредита: Сумма кредита, которую кредитор согласен предоставить заемщику.

Процентная ставка: Стоимость кредита, выраженная в процентах от суммы кредита.

Срок кредита: Период времени, в течение которого заемщик должен погасить кредит.

Альтернативные методы проверки

В некоторых случаях кредиторы могут использовать альтернативные методы проверки для оценки кредитоспособности и благонадежности заемщиков. Эти методы могут включать:

Анализ данных о транзакциях: Кредиторы могут анализировать данные о транзакциях заемщика, чтобы получить представление об его финансовых привычках и поведении.

Использование данных из альтернативных источников: Кредиторы могут получать данные о заемщиках из альтернативных источников, таких как социальные сети, электронная почта и мобильные приложения.

Оценка на основе поведенческой модели: Кредиторы могут использовать модели, основанные на поведенческой науке, для прогнозирования вероятности неплатежей заемщиком.

Заключение

Процесс проверки клиентов при оформлении кредита является многогранным и включает в себя оценку их кредитоспособности, благонадежности и потенциальных рисков. Кредиторы используют различные методы для сбора и анализа информации о заемщиках, что позволяет им принимать обоснованные решения о выдаче кредита и устанавливать его условия. Понимание процесса проверки клиентов может помочь заемщикам подготовиться к подаче заявки на кредит и повысить свои шансы на одобрение.

«`