Реальные инвестиции это акции ценные бумаги

«`html

Реальные инвестиции

Вступление

Инвестиции — это вложение денежных средств с целью получения прибыли. Реальные инвестиции отличаются от финансовых тем, что они связаны с созданием или приобретением реальных активов, таких как недвижимость, машины, оборудование или акции.

Акции

Акции являются одним из самых распространенных видов реальных инвестиций. Акция — это ценная бумага, представляющая часть собственности в компании. Когда вы покупаете акции, вы становитесь совладельцем компании и получаете право на часть ее прибыли (дивиденды).

Виды акций

Существует два основных вида акций:

Обыкновенные акции дают право на участие в голосовании по вопросам деятельности компании, получение дивидендов и участие в распределении прибыли в случае ликвидации компании.

Привилегированные акции не дают права голоса, но имеют приоритет перед обыкновенными акциями в выплате дивидендов и распределении прибыли.

Преимущества инвестирования в акции

Потенциально высокий доход: Акции могут приносить значительный доход в виде дивидендов и прироста капитала (увеличение стоимости акций со временем).

Диверсификация: Инвестирование в различные акции позволяет диверсифицировать риски и снизить вероятность значительных потерь.

Право собственности: Владея акциями, вы становитесь совладельцем компании.

Ликвидность: Акции торгуются на бирже, поэтому их можно легко продать или купить.

Риски инвестирования в акции

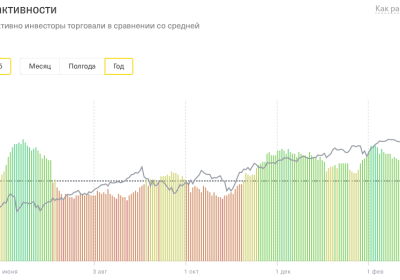

Рыночная волатильность: Стоимость акций может значительно колебаться, что может привести к потерям.

Снижение доходов: Компании могут сокращать или отменять дивиденды, что может привести к снижению дохода инвесторов.

Инфляция: Инфляция может снизить ценность денег, полученных от продажи акций.

Ценные бумаги

Ценные бумаги — это документы, удостоверяющие право собственности на определенную сумму денег или имущества. Ценные бумаги могут быть краткосрочными или долгосрочными и могут приносить процентный доход или не приносить.

Виды ценных бумаг

Существует множество различных видов ценных бумаг, в том числе:

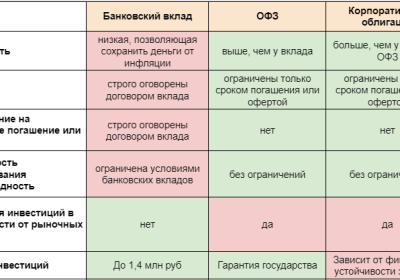

Облигации: Долговые обязательства, выданные компаниями или правительствами. Облигации платят фиксированный или переменный процентный доход и возвращают основную сумму в конце срока.

Векселя: Краткосрочные долговые обязательства, выданные компаниями или правительствами. Векселя платят процентный доход и возвращают основную сумму в конце срока.

Фонды облигаций: Инвестиционные фонды, которые вкладывают в портфель облигаций. Фонды облигаций обеспечивают диверсификацию и могут снизить риски по сравнению с инвестированием в отдельные облигации.

Фонды акций: Инвестиционные фонды, которые вкладывают в портфель акций. Фонды акций обеспечивают диверсификацию и могут снизить риски по сравнению с инвестированием в отдельные акции.

Индексные фонды: Инвестиционные фонды, которые отслеживают определенный рыночный индекс, такой как S&P 500 или Nasdaq 100. Индексные фонды обеспечивают широкую диверсификацию и низкие затраты.

Преимущества инвестирования в ценные бумаги

Постоянный доход: Многие ценные бумаги приносят регулярный процентный доход.

Диверсификация: Инвестирование в различные ценные бумаги позволяет диверсифицировать риски.

Доступность: Ценные бумаги доступны в различных формах и могут быть приобретены с помощью брокерских счетов или инвестиционных платформ.

Глобальный рынок: Ценные бумаги можно покупать и продавать на мировых рынках, что дает инвесторам доступ к широкому спектру возможностей.

Риски инвестирования в ценные бумаги

Рыночная волатильность: Стоимость ценных бумаг может значительно колебаться, что может привести к потерям.

Кредитный риск: Эмитент ценных бумаг может не выполнить свои обязательства по выплате процентов или возврату основной суммы.

Процентные ставки: Цены на ценные бумаги могут снижаться, когда процентные ставки растут.

Выбор между акциями и ценными бумагами

Выбор между акциями и ценными бумагами зависит от индивидуальных инвестиционных целей и уровня риска.

Цели инвестирования: Акции могут быть более подходящими для инвесторов, которые ищут долгосрочный рост капитала. Ценные бумаги могут быть более подходящими для инвесторов, которые ищут постоянный доход и меньшие риски.

Уровень риска: Акции считаются более рискованными, чем ценные бумаги. Акции могут значительно колебаться в цене, а ценные бумаги обычно более стабильны.

Инвестиционный горизонт: Акции обычно требуют более длительного инвестиционного горизонта (от 5 до 10 лет или более). Ценные бумаги могут быть подходящими для более коротких инвестиционных горизонтов (от 1 года до 5 лет).

Диверсификация: Инвестирование в различные акции и ценные бумаги может помочь диверсифицировать риски и повысить общую доходность.

Заключение

Реальные инвестиции в акции и ценные бумаги могут стать ценным способом увеличения капитала и получения пассивного дохода. Однако важно понимать риски, связанные с инвестированием, и вкладывать средства в соответствии со своими индивидуальными целями и уровнем риска.

«`