Как уменьшить риски фондовый рынок

## Как уменьшить риски при инвестировании в фондовый рынок

Инвестирование в фондовый рынок может стать мощным инструментом для достижения финансовых целей, но оно также связано с рисками. Понимание и смягчение этих рисков имеет решающее значение для успешного инвестирования. Ниже приведены комплексные стратегии для минимизации рисков на фондовом рынке и максимизации прибыли.

### Диверсификация портфеля

Диверсификация — краеугольный камень в снижении риска. Распределение инвестиций по различным классам активов, отраслям и географическим регионам может уменьшить подверженность общим колебаниям рынка и непредвиденным событиям. Рассмотрите следующие варианты диверсификации:

Классы активов: Инвестируйте в широкий спектр классов активов, таких как акции, облигации, недвижимость и сырье. Каждый класс активов ведет себя по-разному в условиях рыночных условий, что помогает сбалансировать общий профиль риска.

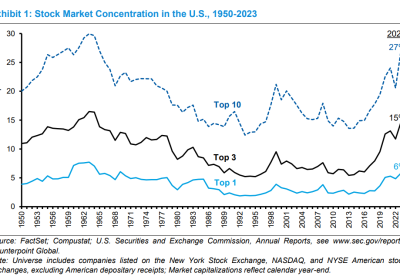

Отрасли: Не вкладывайте в значительной степени в одну отрасль. Распределяйте инвестиции по отраслям с высокой и низкой корреляцией. Отрасли, не имеющие высокой корреляции, будут иметь тенденцию к разной динамике, что минимизирует влияние колебаний одной отрасли на весь портфель.

Географические регионы: Инвестирование в компании и рынки по всему миру предоставляет диверсификацию от региональных экономических факторов и политических событий. Глобальная диверсификация может помочь уравновесить риски, связанные с экономическими циклами и геополитической нестабильностью.

### Долгосрочное инвестирование

Краткосрочные колебания рынка неизбежны, но долгосрочная доходность фондового рынка, как правило, превосходит другие классы активов. Инвестирование на долгосрочной основе, от пяти до десяти лет и более, позволяет преодолеть краткосрочные потрясения и реализовать потенциал роста рынка.

### Управление рисками

Управление рисками выходит за рамки диверсификации и включает в себя использование стратегий для активного смягчения потенциальных убытков:

Стоп-приказы: Стоп-приказы используются для автоматического выставления ордеров на продажу, когда цена акции падает ниже определенного уровня. Это помогает ограничить убытки в случае резкого спада.

Ограничивающие ордера: Ограничивающие ордера позволяют устанавливать максимальную цену покупки или продажи акций. Это предотвращает переплату или недополучение прибыли, когда рынки движутся не в пользу инвестора.

Опционы: Опционы предоставляют инвесторам возможность хеджировать существующие позиции или спекулировать на будущих движениях рынка. Понимание и осторожное использование опционов может дополнить стратегии управления рисками.

### Анализ и исследования

Основательное исследование и анализ являются обязательными для выявления и оценки рисков, связанных с инвестициями в конкретные компании и отрасли. Рассмотрите следующие аспекты:

Финансовая отчетность: Анализ финансовой отчетности компании, такой как баланс, отчет о прибылях и убытках и отчет о движении денежных средств, предоставляет информацию о ее финансовом состоянии и перспективах.

Экономические показатели: Исследование экономического климата, включая показатели инфляции, безработицы и ВВП, может выявить факторы, влияющие на рыночные условия и прибыльность компаний.

Политические и регуляторные риски: Понимание политических и регуляторных изменений может повлиять на инвестиции. Следите за законодательными изменениями, политическими решениями и геополитической обстановкой.

### Сбалансирование риска и прибыли

Управление рисками не сводится к избеганию всех рисков. Ключ в том, чтобы сбалансировать риск с потенциалом прибыли. Рассмотрите следующее:

Профиль риска: Определите свой индивидуальный профиль риска, учитывая факторы, такие как возраст, финансовое положение и инвестиционные цели. Это поможет вам определить подходящий уровень риска для вашего портфеля.

Соблюдение инвестиционного плана: Придерживайтесь своего инвестиционного плана и не поддавайтесь эмоциям или краткосрочным колебаниям рынка. Соблазн продавать при падении рынка и покупать при росте может привести к убыткам.

Обзор и регулировка: Регулярно пересматривайте свой портфель и при необходимости вносите корректировки. По мере изменения рыночных условий и ваших индивидуальных обстоятельств может потребоваться изменение стратегии и распределения активов.

### Заключение

Инвестирование в фондовый рынок сопряжено с рисками, но это также может стать мощным инструментом для достижения финансовых целей. Понимание и реализация стратегий по снижению рисков, представленных в этой статье, имеют решающее значение для успешного инвестирования. Диверсификация, долгосрочное инвестирование, управление рисками, анализ и исследования, а также сбалансированное отношение к риску и прибыли — вот ключевые элементы для уменьшения рисков и максимизации потенциала роста фондового рынка.