Фондовый рынок сколько можно заработать

## Фондовый рынок: Потенциал заработка

Фондовый рынок представляет собой сложную и динамичную сферу, где инвесторы покупают и продают акции, облигации и другие ценные бумаги в надежде получить прибыль. Потенциальная доходность, которую можно получить на фондовом рынке, зависит от ряда факторов, включая риск, который инвестор готов принять, и временные рамки их инвестиций.

### Факторы, влияющие на доходность

Риск: Уровень риска, связанного с конкретной инвестицией, существенно влияет на ее потенциальную доходность. Высокорисковые инвестиции, такие как акции технологических стартапов или облигации развивающихся стран, как правило, имеют более высокий потенциал доходности, но также и более высокий риск потери капитала. Низкорисковые инвестиции, такие как государственные облигации или акции крупных, стабильных компаний, как правило, имеют более низкий потенциал доходности, но также и более низкий риск.

Временная рамка: Срок, в течение которого инвестиция удерживается, также влияет на ее потенциальную доходность. Инвестиции на короткий срок, например, сделки с акциями в течение дня, могут привести к быстрой и значительной прибыли, но они также сопряжены с высоким риском. Долгосрочные инвестиции, например, вклады в индексные фонды, обычно приносят более умеренную, но более стабильную доходность с течением времени.

Диверсификация: Диверсификация — это стратегия инвестирования средств в различные активы, снижающая риск и повышающая потенциал доходности. Инвесторы могут диверсифицировать свои портфели по классам активов, секторам и географическим регионам. Например, инвестор может вложить средства в акции, облигации, недвижимость и товары, чтобы снизить свой общий риск.

Время входа на рынок: Время входа на фондовый рынок может повлиять на доходность. Инвесторы, которые покупают акции во время падения, могут воспользоваться низкими ценами и получить более высокую доходность, когда рынок восстановится. Однако пытаться поймать момент на рынке — это непростая задача, и в конечном итоге это может привести к упущению выгодных вложений.

### Историческая доходность

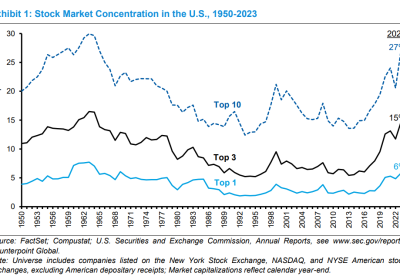

Исторически фондовый рынок рос со среднегодовым темпом около 10%. Однако важно отметить, что эта доходность не является гарантированной, и на нее влияют различные факторы, такие как экономические условия, процентные ставки и геополитические события.

Индекс S&P 500: Индекс S&P 500, который отслеживает 500 крупнейших публично торгуемых американских компаний, вырос на 10,68% в среднем за последние 10 лет (по состоянию на декабрь 2022 года).

Индекс Nasdaq Composite: Nasdaq Composite, который отслеживает технологические компании, вырос на 14,18% в среднем за последние 10 лет (по состоянию на декабрь 2022 года).

Индекс Dow Jones Industrial Average: Индекс Dow Jones Industrial Average, который отслеживает 30 крупнейших американских компаний по рыночной капитализации, вырос на 9,78% в среднем за последние 10 лет (по состоянию на декабрь 2022 года).

### Типы инвестиций

Существует множество различных типов инвестиций, каждая со своим потенциалом доходности и риском:

Акции: Акции представляют собой долевое владение в компании. Инвесторы, владеющие акциями, могут получить доход в виде дивидендов и прироста капитала.

Облигации: Облигации — это долговые инструменты, которые выплачивают держателям регулярный процентный доход. Облигации, как правило, менее рискованны, чем акции, но и их доходность ниже.

Паевые инвестиционные фонды: Паевые инвестиционные фонды — это профессионально управляемые пулы инвестиционных средств. Инвесторы могут покупать и продавать акции взаимных фондов, которые инвестируют в различные классы активов.

Индексные фонды: Индексные фонды — это типы взаимных фондов, которые отслеживают определенный рыночный индекс, такой как S&P 500. Индексные фонды, как правило, имеют низкие комиссии и обеспечивают диверсифицированное воздействие на рынок.

Недвижимость: Недвижимость может быть выгодной инвестицией, однако она также связана с более высокими затратами и рисками, чем другие типы инвестиций.

### Стратегии инвестирования

Инвесторы могут использовать различные стратегии для получения прибыли от фондового рынка:

Покупка и удержание: Стратегия «покупай и держи» заключается в покупке качественных активов и удерживании их в течение длительного периода времени, независимо от краткосрочных колебаний рынка.

Торговля на колебаниях: Торговля на колебаниях — это стратегия покупки и продажи активов с целью получения прибыли от краткосрочных движений цен.

Долларовое усреднение стоимости: Долларовое усреднение стоимости — это стратегия регулярного инвестирования определенной суммы денег в акции или взаимные фонды независимо от рыночной цены.

Оптимизация портфеля: Оптимизация портфеля включает в себя корректировку распределения активов в соответствии с риск-аппетитом и временными рамками инвестора.

Реинвестирование дохода: Реинвестирование дивидендов и прироста капитала в новые инвестиции может увеличить потенциал доходности со временем.

### Риски и вознаграждения

Как и любой инвестиционный инструмент, фондовый рынок сопряжен с рисками и вознаграждениями.

Основные риски:

Риск потери капитала: Инвесторы могут потерять часть или весь свой инвестированный капитал.

Риск волатильности: Цены на акции могут значительно колебаться в краткосрочной перспективе.

Риск инфляции: Инфляция может снизить покупательную способность дохода от инвестиций.

Системный риск: Системные события, такие как экономический спад или геополитическая нестабильность, могут привести к значительным потерям на фондовом рынке.

Основные вознаграждения:

Потенциал высокой доходности: Фондовый рынок имеет потенциал генерировать высокую доходность в долгосрочной перспективе.

Диверсификация: Инвестирование на фондовом рынке может помочь диверсифицировать портфель и снизить общий риск.

Пассивный доход: Дивиденды и процентные доходы могут обеспечить пассивный доход инвесторам.

Финансовая независимость: Долгосрочное инвестирование на фондовом рынке может помочь инвесторам достичь финансовой независимости.

### Заключение

Фондовый рынок может быть мощным инструментом для создания богатства, но он также сопряжен с рисками. Инвесторы должны тщательно продумать свои инвестиционные цели, риск-аппетит и временные рамки, прежде чем вкладывать деньги в фондовый рынок. Понимание факторов, влияющих на доходность, типов инвестиций и стратегий инвестирования может помочь инвесторам принимать обоснованные решения и максимизировать свой потенциал заработка.