Секьюритизация ипотеки что это такое

## Секьюритизация ипотеки: Полное руководство

### Что такое секьюритизация ипотеки?

Секьюритизация ипотеки — это сложный финансовый процесс, при котором пул ипотечных кредитов объединяется и продается инвесторам в виде ценных бумаг. Этот процесс позволяет банкам и другим кредиторам повысить свою ликвидность, снизить риски и освободить капитал для дальнейшего кредитования.

### Как работает секьюритизация ипотеки

Процесс секьюритизации ипотеки обычно включает следующие шаги:

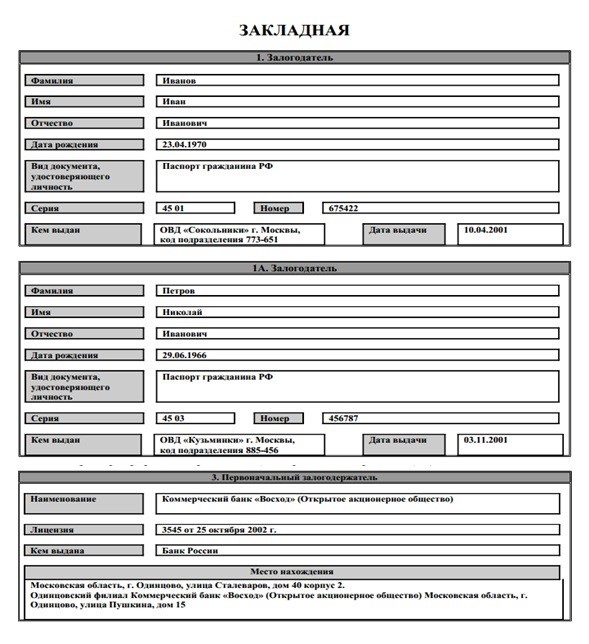

1. Происхождение ипотеки: Банки и другие кредиторы предоставляют ипотечные кредиты заемщикам.

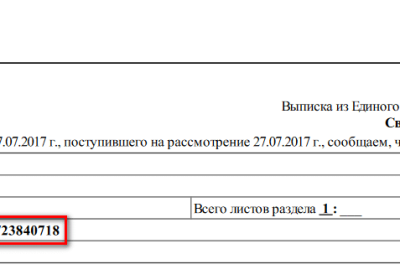

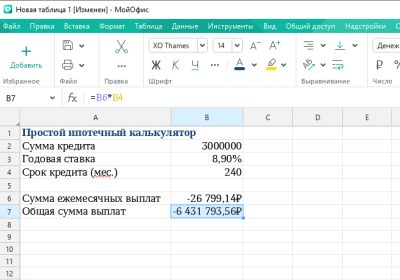

2. Сбор и пул: Ипотечные кредиты сгруппированы в пулы в зависимости от таких факторов, как срок кредита, процентная ставка и кредитное качество заемщиков.

3. Создание ипотечного ценного бумага (MBS): Пул ипотечных кредитов секьюритизируется в MBS. MBS является долговым обязательством, обеспеченным пулом кредитов.

4. Распределение MBS: MBS продается инвесторам, таким как пенсионные фонды, страховые компании и взаимные фонды. Инвесторы получают доход от процентных платежей, выплачиваемых заемщиками.

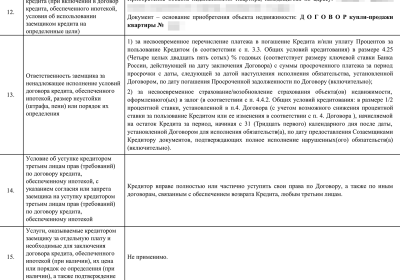

5. Обслуживание ипотеки: Ипотечные кредиты в пуле продолжают обслуживаться первоначальным кредитором или другим уполномоченным обслуживателем. Обслуживание включает в себя сбор платежей, управление счетами и решение проблем по ипотеке.

### Типы MBS

Существует несколько типов MBS, каждый из которых имеет свои уникальные характеристики:

— Агентские MBS: Гарантированы правительственными агентствами, такими как Федеральная национальная ипотечная ассоциация (Фэнни Мэй) и Федеральная жилищная администрация (ФХА).

— Частные MBS: Выпускаются частными ипотечными компаниями и не гарантируются правительством.

— Проходные ипотечные кредиты: Относятся к MBS, в которых все ипотечные кредиты в пуле имеют одно и то же приоритетное право.

— Субординированные ипотечные кредиты: Относятся к MBS, в которых некоторые ипотечные кредиты в пуле имеют более низкий приоритет, что означает, что они несут больший риск дефолта.

### Преимущества секьюритизации ипотеки

Для банков и других кредиторов секьюритизация ипотеки предлагает множество преимуществ:

— Увеличение ликвидности: Секьюритизация позволяет банкам продать ипотечные кредиты и получить немедленный приток денежных средств.

— Снижение риска: Секьюритизация распределяет риск дефолта по ипотечным кредитам среди нескольких инвесторов.

— Освобождение капитала: Секьюритизация освобождает капитал, который банки могут использовать для дальнейшего кредитования.

— Улучшение регулирования капитала: Секьюритизация ипотеки может помочь банкам соответствовать регуляторным требованиям к капиталу.

### Риски секьюритизации ипотеки

Также связан с секьюритизацией ипотеки определенные риски:

— Риск дефолта: Если заемщики дефолтуют по своим ипотечным кредитам, это может привести к убыткам для инвесторов в MBS.

— Риск процентной ставки: Изменения процентных ставок могут повлиять на стоимость MBS и привести к убыткам для инвесторов.

— Риск концентрации: Если в пул ипотечных кредитов входят кредиты с высоким риском, это может увеличить риск дефолта для всего пула.

— Риск операционный: Ошибки в процессе секьюритизации или в обслуживании ипотеки могут привести к убыткам для инвесторов.

### Роль секьюритизации ипотеки в финансовом кризисе 2008 года

Секьюритизация ипотеки сыграла значительную роль в финансовом кризисе 2008 года. Ненадлежащая практика секьюритизации, такая как выдача ипотечных кредитов заемщикам с плохой кредитоспособностью, привела к росту дефолтов и падению цен на MBS. Это привело к убыткам для инвесторов и банкротствам финансовых учреждений.

### Регулирование секьюритизации ипотеки

В ответ на финансовый кризис 2008 года были введены новые нормативные акты для регулирования секьюритизации ипотеки. Эти правила направлены на повышение прозрачности, уменьшение рисков и защиту инвесторов.

### Заключение

Секьюритизация ипотеки является важным финансовым инструментом, который может предоставить банкам преимущества в виде повышенной ликвидности, снижения рисков и освобождения капитала. Однако важно осознавать риски, связанные с секьюритизацией ипотеки, и принимать меры по их смягчению. Правильное использование секьюритизации ипотеки может способствовать устойчивой и эффективной финансовой системе.