Какую сумму ипотеки дадут пенсионеру

«`html

Какую сумму ипотеки дадут пенсионеру

Одобрение ипотеки пенсионерам — это актуальный вопрос, который беспокоит многих людей. Возрастные ограничения и нюансы кредитования могут повлиять на условия ипотечного кредита. В этой статье мы рассмотрим важные аспекты, которые следует учитывать при подаче заявки на ипотеку в качестве пенсионера.

Требования банков к заемщикам-пенсионерам

Банки обычно предъявляют более строгие требования к заемщикам-пенсионерам в сравнении с работающими лицами. Вот некоторые из общих требований:

- Возрастные ограничения: Большинство банков устанавливают верхний возрастной предел для заемщиков-пенсионеров, который обычно составляет от 65 до 75 лет.

- Стабильный доход: Требуется подтверждение стабильного дохода, такого как пенсия или другие регулярные поступления. Банки могут учитывать также инвестиционный доход или доход от сдачи недвижимости в аренду.

- Отсутствие существенных долгов: Высокий уровень долга может снизить шансы на одобрение ипотеки. Банки оценивают соотношение долга к доходу (DTI), чтобы убедиться, что заемщик может позволить себе ежемесячные выплаты.

- Хорошая кредитная история: Банки проверяют кредитную историю заемщика, чтобы оценить его платежеспособность. Хороший кредитный рейтинг повышает вероятность одобрения ипотеки и получения более выгодных условий кредитования.

Факторы, влияющие на сумму ипотеки

Сумма ипотеки, которую может получить пенсионер, зависит от ряда факторов:

Доход

Размер дохода является одним из ключевых факторов, определяющих сумму ипотеки. Чем выше доход, тем большую сумму кредита может одобрить банк.

Возраст

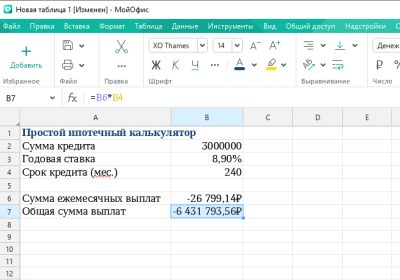

Возраст заемщика может влиять на сумму ипотеки. Банки часто устанавливают более короткие сроки кредитования для пожилых заемщиков, что означает, что ежемесячные выплаты могут быть выше.

Соотношение долга к доходу

Соотношение долга к доходу (DTI) — это отношение ежемесячных долговых обязательств заемщика к его ежемесячному доходу до уплаты налогов. Банки обычно устанавливают максимальный DTI, который может варьироваться от 36% до 50%.

Стоимость недвижимости

Стоимость недвижимости также влияет на сумму ипотеки. Банки обычно одобряют ипотеку на сумму, не превышающую определенный процент от стоимости недвижимости (LTV).

Первоначальный взнос

Размер первоначального взноса также играет роль. Более высокий первоначальный взнос может снизить сумму ипотеки и ежемесячные выплаты.

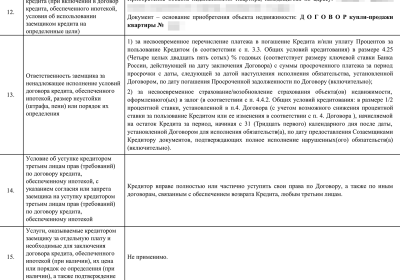

Страхование ипотеки

В случае ипотеки с первоначальным взносом менее 20% может потребоваться страхование ипотеки. Страхование ипотеки защищает банк в случае дефолта по кредиту. Его стоимость может быть включена в ежемесячные выплаты по ипотеке или оплачиваться отдельно.

Варианты ипотеки для пенсионеров

Существуют различные варианты ипотеки, специально предназначенные для пенсионеров:

Обратная ипотека

Обратная ипотека — это тип ипотечного кредита, который позволяет пожилым людям старше 62 лет использовать стоимость своего дома для получения дохода. Кредитор выплачивает заемщику единовременную сумму или ежемесячные платежи в течение установленного срока.

Ипотека с отсрочкой платежей

Ипотека с отсрочкой платежей позволяет заемщикам на короткое время отложить погашение основной суммы долга. Это может помочь снизить ежемесячные выплаты, однако в долгосрочной перспективе общая сумма выплат по ипотеке может увеличиться.

Советы по получению ипотеки пенсионерам

Вот несколько советов для пенсионеров, которые хотят получить ипотеку:

- Улучшите свой кредитный рейтинг: Платите вовремя по всем своим долгам и избегайте использования слишком большого объема кредита.

- Увеличьте свой доход: Подумайте о дополнительном источнике дохода для увеличения своих ежемесячных поступлений.

- Снизьте свои долги: Погасите любые необеспеченные долги, такие как кредитные карты, чтобы улучшить соотношение долга к доходу.

- Получите созаемщика: Рассмотрите возможность получения ипотеки с созаемщиком, который имеет более высокий доход и хорошую кредитную историю.

- Исследуйте различные варианты ипотеки: Ознакомьтесь с различными вариантами ипотеки, чтобы найти наиболее подходящий для ваших нужд.

Заключение

Получение ипотеки в качестве пенсионера может быть сложным процессом, но это возможно при тщательном планировании и выполнении необходимых требований. Учитывая возрастные ограничения, требования к доходу и другие факторы, пенсионерам следует проконсультироваться с финансовым советником или ипотечным брокером, чтобы определить свои возможности и найти наиболее подходящий вариант ипотечного кредитования.

«`