Как посчитать вычет налога по ипотеке

«`html

Как посчитать вычет налога по ипотеке

Для кого доступен вычет

Вычет налога по ипотеке доступен гражданам Российской Федерации, которые приобрели жилье в ипотеку или построили его за счет собственных средств. Воспользоваться вычетом можно только один раз в жизни.

Требования к жилью

Жилье должно быть приобретено или построено после 1 января 2008 года.

Жилье должно быть оформлено в собственность налогоплательщика или его супруга (супруги).

Жилье должно использоваться для проживания налогоплательщика или членов его семьи.

Требования к ипотечному кредиту

Кредит должен быть оформлен после 1 января 2014 года.

Кредит должен быть предоставлен российским банком.

Сумма ипотечного кредита не должна превышать 2 млн рублей для жилья, приобретенного до 1 января 2014 года, и 3 млн рублей для жилья, приобретенного после 1 января 2014 года.

Размер вычета

Размер вычета составляет 13% от стоимости приобретенного жилья или суммы процентов, уплаченных по ипотечному кредиту. Максимальная сумма вычета ограничена:

2 млн рублей — при вычете за приобретение жилья,

3 млн рублей — при вычете за уплату процентов.

Порядок получения вычета

Для получения вычета необходимо подать налоговую декларацию по форме 3-НДФЛ в налоговую инспекцию по месту жительства. К декларации необходимо приложить следующие документы:

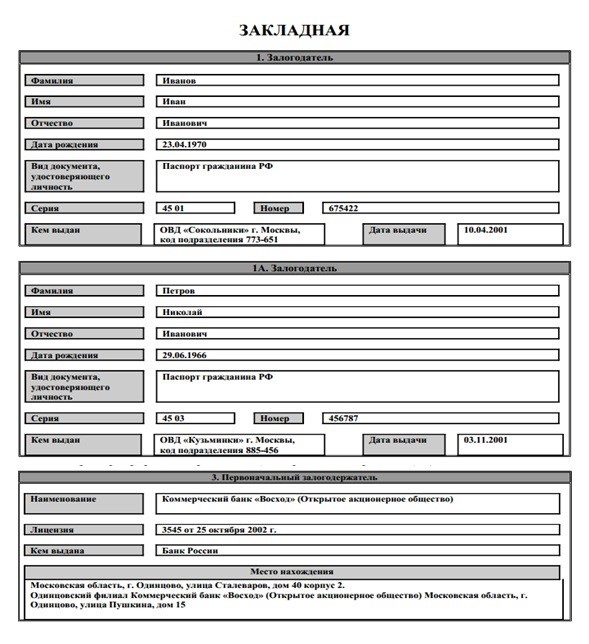

Копию договора купли-продажи или договора участия в долевом строительстве.

Копию свидетельства о государственной регистрации права собственности на жилье.

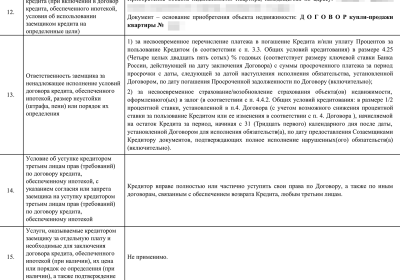

Копию кредитного договора.

Справку из банка о сумме уплаченных процентов.

Шаг 1. Определение стоимости жилья

Стоимость жилья определяется исходя из цены по договору купли-продажи или договора участия в долевом строительстве. Если жилье было приобретено с использованием ипотечного кредита, то стоимость жилья можно уменьшить на сумму кредита.

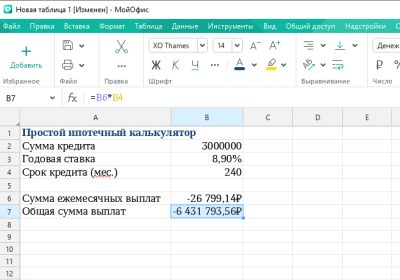

Шаг 2. Определение суммы уплаченных процентов

Сумма уплаченных процентов определяется исходя из справки из банка. В справке должны быть указаны суммы уплаченных процентов за каждый год.

Шаг 3. Определение размера вычета

Размер вычета составляет 13% от стоимости жилья или суммы уплаченных процентов. Максимальная сумма вычета ограничена 2 млн рублей при вычете за приобретение жилья и 3 млн рублей при вычете за уплату процентов.

Шаг 4. Подача налоговой декларации

Налоговая декларация по форме 3-НДФЛ подается в налоговую инспекцию по месту жительства. В декларации необходимо указать сумму полученного дохода, сумму вычета и сумму налога, подлежащего возврату. К декларации необходимо приложить копии указанных выше документов.

Шаг 5. Получение вычета

После проверки налоговой декларации налоговая служба перечислит сумму вычета на указанный в декларации банковский счет налогоплательщика.

Примеры расчета вычета

Пример 1. Вычет за приобретение жилья

Иванов И.И. в 2023 году приобрел квартиру за 3 млн рублей. Ипотека не использовалась. Размер вычета составит:

«`

3 000 000 рублей 13% = 390 000 рублей

«`

Пример 2. Вычет за уплату процентов

Петров П.П. в 2023 году уплатил по ипотечному кредиту 200 000 рублей. Размер вычета составит:

«`

200 000 рублей 13% = 26 000 рублей

«`

Дополнительная информация

Воспользоваться вычетом можно только в течение трех лет с момента приобретения жилья или уплаты процентов.

Вычет можно получить как за приобретение жилья, так и за уплату процентов.

Сумма вычета не влияет на размер стандартного налогового вычета на детей.

Вычет можно получить как наличными, так и в виде уменьшения налоговой базы.

«`