Как получить выплату ндфл за ипотеку

«`html

Как получить выплату НДФЛ за ипотеку

Что такое налоговый вычет за ипотеку и кто может его получить

Налоговый вычет за ипотеку – это государственная поддержка граждан, которые взяли ипотеку для приобретения жилья. Вычет представляет собой возврат части уплаченного ранее подоходного налога (НДФЛ) за счет покупки жилой недвижимости и уплаты процентов по ипотечному кредиту.

Право на получение налогового вычета имеют следующие категории граждан:

- Граждане РФ, которые приобретают жилье в первый раз в течение своей жизни.

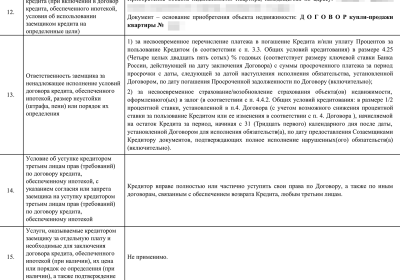

- Граждане, которые погашают проценты по ипотечным кредитам, ранее полученным по договору строительства или долевого участия.

- Граждане, которые повторно приобретают жилье после 2020 года. Однако при этом они не имеют права на получение вычета по первому приобретенному жилью.

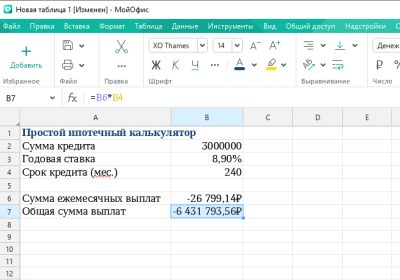

Размеры налогового вычета

Размер налогового вычета зависит от нескольких факторов:

- По расходам на приобретение жилья:

- до 2 млн рублей для жилья, приобретенного до 2014 года;

- до 2,6 млн рублей для жилья, приобретенного в 2014-2015 годах;

- до 3 млн рублей для жилья, приобретенного в 2016-2018 годах;

- до 4 млн рублей для жилья, приобретенного в 2019 году и позднее.

- По расходам на уплату процентов по ипотеке:

- до 390 000 рублей независимо от даты приобретения жилья.

Порядок получения налогового вычета

Для получения налогового вычета необходимо подать декларацию по форме 3-НДФЛ в налоговую инспекцию по месту регистрации или через личный кабинет налогоплательщика на сайте ФНС.

В декларации указывается:

- сумма уплаченного подоходного налога;

- суммы расходов на приобретение жилья и выплату процентов по ипотеке;

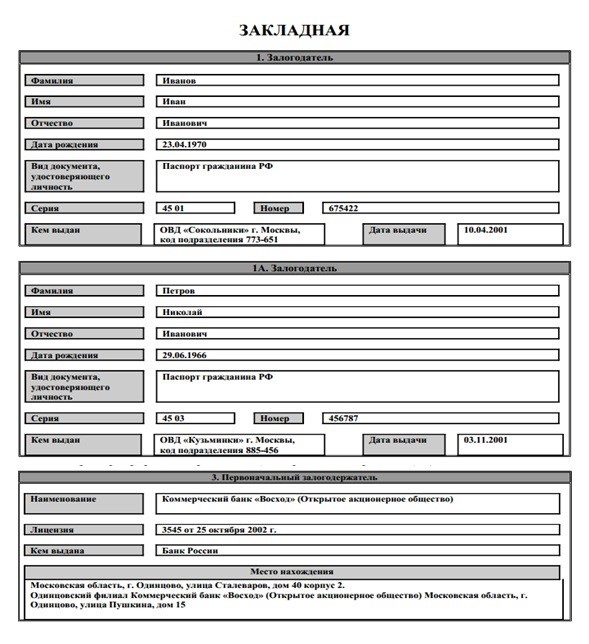

- документы, подтверждающие право на вычет (договор купли-продажи, кредитный договор и т.д.).

Способы получения налогового вычета

Получить налоговый вычет можно двумя способами:

- В виде суммы денег: вычет возвращается на счет налогоплательщика.

- В виде уменьшения налоговой базы: вычет уменьшает сумму подоходного налога, который уплачивается налогоплательщиком.

Документы для получения налогового вычета

Для получения налогового вычета необходимо предоставить следующие документы:

- Паспорт гражданина РФ

- СНИЛС

- Декларация по форме 3-НДФЛ

- Копии документов, подтверждающих право на вычет (договор купли-продажи, кредитный договор и т.д.)

- Справка о доходах по форме 2-НДФЛ

- Реквизиты банковского счета для перечисления денежных средств

Сроки получения налогового вычета

Срок проверки декларации и выплаты налогового вычета составляет до 4 месяцев. В случае обнаружения налоговым органом ошибок в декларации или отсутствия необходимых документов срок рассмотрения может быть продлен до 3 месяцев.

Дополнительная информация

- Налоговый вычет можно получить только за фактически понесенные расходы. Если вы не использовали всю возможную сумму вычета в одном налоговом периоде, оставшаяся часть переносится на последующие периоды.

- Получение налогового вычета не влияет на размер пенсии или других социальных выплат.

- Если вы получаете налоговый вычет в первый раз, необходимо заполнить уведомление о подтверждении права на имущественный налоговый вычет и предоставить его в налоговую инспекцию.

Для получения более подробной информации рекомендуем обратиться на сайт Федеральной налоговой службы или в налоговую инспекцию по месту регистрации.

«`