Как оцениваются квартиры при ипотеке

## Как оцениваются квартиры при ипотеке?

### Введение

Оценка квартиры при ипотеке является одним из ключевых этапов при оформлении ипотечного кредита. Это необходимо для определения рыночной стоимости недвижимости, которая будет служить обеспечением по кредиту. От результатов оценки могут зависеть условия кредитования, такие как процентная ставка, срок кредита и сумма первоначального взноса.

### Цели оценки

Основными целями оценки квартиры при ипотеке являются:

Установление рыночной стоимости недвижимости: Определение реальной рыночной стоимости квартиры необходимо для того, чтобы гарантировать, что банк не рискует переплатить за нее и что заемщик сможет погасить кредит.

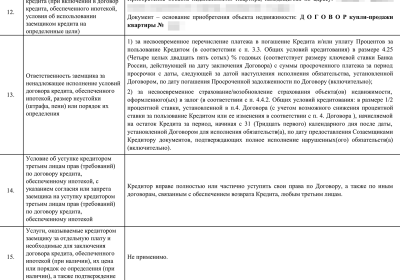

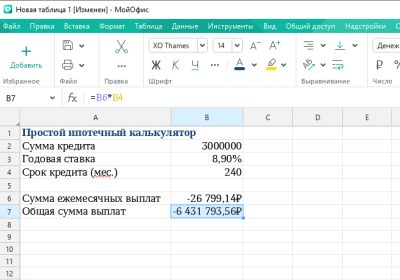

Определение максимальной суммы кредита: Банки обычно выдают ипотечные кредиты в размере до 80-90% от рыночной стоимости недвижимости. Оценка поможет определить максимальную сумму кредита, которую заемщик может получить.

Оценка соотношения «кредит к стоимости» (LTV): LTV — это отношение суммы кредита к рыночной стоимости недвижимости. Низкий LTV снижает риск для банка, так как у заемщика остается больший собственный капитал в недвижимости.

### Виды оценок

Существуют два основных вида оценок квартиры при ипотеке:

Сравнительная оценка рынка: Это наиболее распространенный тип оценки, в котором оценщик сравнивает проданные недавно аналогичные квартиры в том же районе. Оценщик учитывает такие факторы, как площадь, количество комнат, состояние и местоположение.

Восстановительная оценка: Этот тип оценки используется для определения стоимости замены квартиры в случае ее разрушения. Оценщик учитывает стоимость материалов, рабочей силы и других затрат на строительство.

### Этапы оценки

Процесс оценки квартиры при ипотеке обычно включает следующие этапы:

1. Запрос на оценку: Заемщик подает заявку на ипотечный кредит и запрашивает оценку квартиры у банка.

2. Выбор оценщика: Банк выбирает лицензированного и опытного оценщика для проведения оценки.

3. Инспекция квартиры: Оценщик осматривает квартиру и собирает информацию о ее состоянии, площади и других характеристиках.

4. Сбор данных: Оценщик проводит сравнительный анализ рынка и собирает данные о проданных недавно аналогичных квартирах в том же районе.

5. Анализ данных: Оценщик анализирует данные для определения рыночной стоимости квартиры.

6. Отчет об оценке: Оценщик готовит отчет об оценке, в котором изложена рыночная стоимость квартиры и другие соответствующие данные.

### Факторы, влияющие на оценку

На оценку квартиры при ипотеке могут влиять следующие факторы:

Площадь и планировка: Квартиры большей площади и с более функциональной планировкой, как правило, оцениваются выше.

Состояние и ремонт: Квартиры в хорошем состоянии и с недавно проведенным ремонтом обычно получают более высокую оценку.

Местоположение: Квартиры, расположенные в престижных районах с хорошей инфраструктурой, оцениваются выше.

Коммунальные удобства: Наличие в квартире коммунальных удобств, таких как парковка, кондиционирование воздуха и встроенная техника, может повысить ее оценку.

Сравнительный анализ рынка: Рыночные условия и цены на аналогичные квартиры могут существенно повлиять на оценку.

### Процедура оспаривания оценки

Если заемщик не согласен с результатами оценки, он может оспорить ее. Для этого необходимо:

1. Письменное заявление: Подать письменное заявление в банк с изложением причин несогласия с оценкой.

2. Дополнительная информация: Предоставить дополнительную информацию, которая может повлиять на оценку, например, данные о недавно проведенном ремонте или о проданных недавно аналогичных квартирах.

3. Запрос на повторную оценку: Банк может рассмотреть запрос и заказать повторную оценку у другого оценщика.

### Заключение

Оценка квартиры при ипотеке является важным этапом, влияющим на условия кредитования. Заемщикам необходимо понимать процесс оценки и факторы, которые могут повлиять на рыночную стоимость их недвижимости. В случае несогласия с результатами оценки заемщики могут оспорить ее в соответствии с установленными процедурами.