Аккредитив при ипотеке кто оплачивает

## Аккредитив при ипотеке: кто оплачивает и когда?

### Определение аккредитива

Аккредитив — это банковский документ, в котором банк-эмитент обязуется произвести платеж бенефициару (продавцу) по поручению принципала (покупателя) при выполнении определенных условий. При ипотеке аккредитив обычно используется при покупке недвижимости.

### Кто оплачивает аккредитив?

Как правило, покупатель оплачивает аккредитив. Однако существуют ситуации, когда продавец может покрыть расходы на аккредитив:

— Продавец заинтересован в продаже недвижимости: Если продавец очень заинтересован в продаже недвижимости, он может согласиться оплатить аккредитив, чтобы сделать сделку более привлекательной для покупателя.

— Недвижимость дорогая или сложна в продаже: Для дорогих или сложных в продаже объектов недвижимости продавец может быть готов оплатить аккредитив, чтобы увеличить шансы на заключение сделки.

— Конкурентный рынок: На конкурентных рынках, где есть много предложений, продавец может использовать оплату аккредитива как дополнительное преимущество для покупателей.

### Когда оплачивается аккредитив?

Аккредитив обычно оплачивается после выполнения определенных условий, таких как:

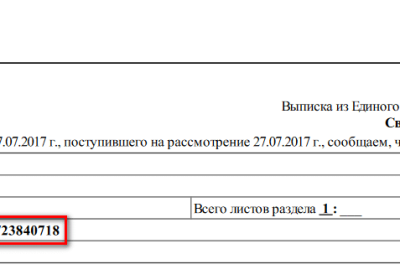

— Покупатель подтверждает титул собственности на недвижимость: Банк-эмитент может потребовать, чтобы покупатель продемонстрировал наличие четкого титула собственности на недвижимость перед оплатой аккредитива.

— Инспекция недвижимости: Покупатель может захотеть провести инспекцию недвижимости, чтобы убедиться в ее состоянии, прежде чем она будет переведена на его имя. Банк-эмитент может потребовать подтверждение удовлетворительной инспекции для оплаты аккредитива.

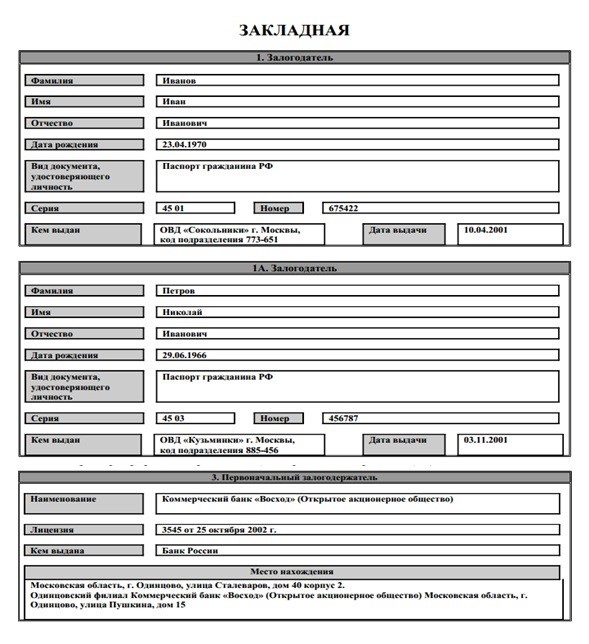

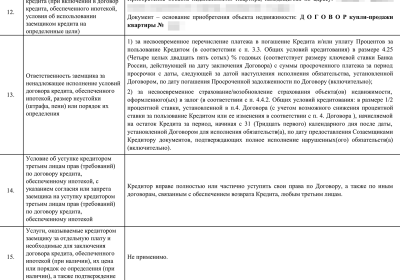

— Подписание кредитного договора: Для ипотечного кредита покупатель должен подписать кредитный договор, в котором изложены условия кредита. Банк-эмитент может потребовать копию подписанного кредитного договора для оплаты аккредитива.

— Завершение сделки: Аккредитив обычно оплачивается при закрытии сделки, когда право собственности на недвижимость передается покупателю.

### Преимущества аккредитива

Для покупателя:

— Защищает от мошенничества: Если продавец не доставит недвижимость в соответствии с согласованными условиями, покупатель может отменить аккредитив и получить свои деньги обратно.

— Обеспечивает уверенность: Аккредитив дает покупателю уверенность в том, что он получит право собственности на недвижимость после выполнения определенных условий.

— Ускоряет процесс закрытия: Аккредитив может ускорить процесс закрытия, так как он заранее гарантирует оплату продавцу.

Для продавца:

— Уверенность в оплате: Аккредитив гарантирует продавцу получение оплаты, если покупатель выполнит все условия.

— Улучшает позицию на переговорах: Продавцы, которые предлагают оплатить аккредитив, могут иметь более сильную позицию на переговорах.

— Привлекает потенциальных покупателей: Аккредитив может сделать объект недвижимости более привлекательным для потенциальных покупателей.

### Недостатки аккредитива

Для покупателя:

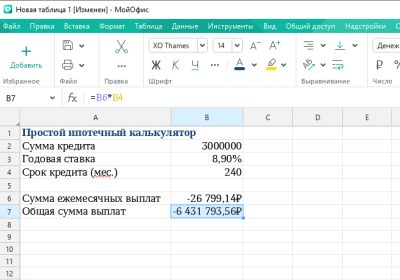

— Дополнительные расходы: Аккредитивы обычно сопряжены с дополнительными расходами, такими как сборы за открытие и подтверждение.

— Может ограничить покупательскую способность: Покупатели могут использовать аккредитив в качестве части своего первоначального взноса. Однако это может ограничить их покупательскую способность, так как снижает количество наличных средств, доступных для первоначального взноса.

Для продавца:

— Повышенные расходы: Если продавец соглашается оплатить аккредитив, это увеличит его общие расходы на продажу недвижимости.

— Задержка оплаты: Аккредитивы могут привести к задержке оплаты для продавца, так как банк-эмитент должен подтвердить выполнение всех условий перед оплатой аккредитива.

### Альтернативы аккредитиву

В некоторых случаях вместо аккредитива могут быть приемлемы другие варианты:

— Сертификат депонирования: Покупатель депонирует средства в финансовом учреждении, и оно выпускает сертификат, подтверждающий депонирование. При выполнении определенных условий средства высвобождаются продавцу.

— Письмо о намерении: Письмо, подписанное покупателем и адресованное продавцу, в котором выражается намерение приобрести недвижимость. Обычно это не имеет обязательной силы, но может служить доказательством соглашения между двумя сторонами.

— Гарантийный депозит: Покупатель вносит депозит в качестве залога добросовестности. В случае разрыва сделки продавец может удержать депозит.

### Заключение

Аккредитивы могут быть полезным инструментом при покупке недвижимости, поскольку они обеспечивают защиту как для покупателя, так и для продавца. Однако важно учитывать затраты и потенциальные недостатки аккредитивов, прежде чем принимать решение об их использовании. При необходимости покупатели могут рассмотреть альтернативные варианты, такие как сертификат депонирования или письмо о намерении.